雨果原本是使用Firstrade交易美股,後來知道嘉信(Charles Schwab)開始免交易手續費,又有零手續費的全球簽帳卡(含提款功能) Visa Debit Card,於是就興起了在嘉信再開一個戶頭的想法,剛好可以把用ETF存退休金的資金跟個股操作的資金分開兩個帳戶,看來比較清爽。由於嘉信開戶需要匯入USD$25,000,所以決定從Firstrade帳戶匯入開戶所需的資金,以下就是個人申請由Firstrade轉移資產到Charles Schwab的流程分享。

在嘉信的帳號開通後,請登入你的嘉信帳號,並點選「Accounts \ Transfers & Payments \ Transfer Account」,預設頁面應該是New Transfer,請在「Search for the firm name」的欄位裡輸入"firstrade"搜尋,你就可以在下面看到「FIRSTRADE SECURITIES」的連結,請點此連結進入下一頁。

接著在「Type of FIRSTRADE SECURITIES Account」選擇「Individual」(個人帳戶),在「Account Number」的欄位輸入你在Firstrade的8位數帳號,「Transfer Account To」請選擇你要匯款到哪個嘉信的帳戶,接著按Continue進入下一頁。

請在「Tell us how much you'd like to transfer from your FIRSTRADE SECURITIES account.」選擇:

- 「Transfer the entire account」:如果你想要整個帳戶移轉過來(現金加股票)。

- 「Only specific securities and/or cash amount」:如果你只想部分移轉過來。

雨果只預計要移轉USD$25,000過來滿足開戶條件,所以選擇第2個。

接著在「Select the cash amount you'd like to transfer」選擇你想要移轉的現金金額:

- 「All of the cash」:如果你想要把所有現金移轉過來。

- 「Some of the cash」:如果你只想移轉部分現金過來。

- 「None of the cash」:如果你不想移轉現金過來。

雨果選擇第2個,並在下面「Cash Amount USD」欄位輸入想移轉的金額數字。

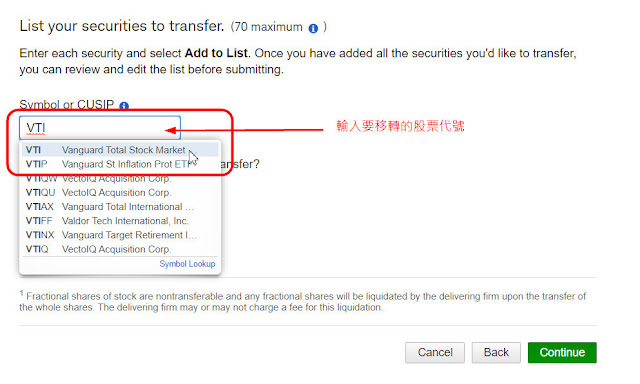

接著下方「Symbol or CUSIP」的欄位是要輸入你想移轉的股票代號,請在欄位直接輸入代號,他就會跳出建議選項給你選。

輸入代號後,可以在「How many shares would you like to transfer?」選擇你要移轉多少股:

- 「All of the shares」:我要將該股股份全部移轉。

- 「Some of the shares」:我只要移轉特定數量的股份。

雨果並沒有要移轉股份,為展示這部分的填寫,雨果模擬輸入移轉VOO的200股,請在「Number of Shares」的欄位裡輸入200,然後按下「Add to List」按鈕。請依序輸入你想要移轉的股票代號與數量,下方就會列出你所輸入的資料,如果想修改股票數量,請點擊「Edit Shares」連結做修改,如果想移除該檔股票,請點擊「Delete」來刪除。

然後按Continue進入下一頁。

這一頁請你確認上方的帳號資訊是否正確,正確的話請選擇「Yes」,然後按Continue進入下一頁。

這一頁會顯示你想要移轉的現金金額與股票數量,如果有問題需要修改,請點擊「Edit」連結,如果都正確,就往下進入「Terms and Conditions」的部份。

這裡有三個類別,請分別在裡面勾選「I consent.」

- 「Agreement Regarding the Use of Electronic Records and Signature」:同意使用電子紀錄與簽名方式。

- 「Terms and Conditions Regarding the Transfer of Assets」:同意資產移轉的規定與條件。

- 「Consent to Transfer Assets and E-signature」:同意進行資產移轉與電子簽名。

然後按下「Submit Transfer」按鈕,即會送出申請。

接著就會看到申請成功送出的感謝畫面,並會有一組TA開頭的確認號碼「Confirmation Number」。這裡將會需要3至5個工作天來完成資產轉移。

你可以再到「Transfer Account \ Transfer Status」裡查看你剛剛完成的資產移轉申請紀錄。

以上就是在嘉信(Charles Schwab)申請資產移轉的過程。

過兩天就收到第一(Firstrade)寄來的資產移轉通知信,在進行財產移轉的這2-3個工作天會被暫停交易權限,這裡不需要做任何事情,只需要等待第一處理完成即可。

收到第一的通知信的隔天,就收到嘉信的通知信,告知資產移轉已經完成了,速度滿快的。

您可以在這一頁看到 Firstrade的各項收費標準,以下是匯款與資產移轉的收費標準截圖。如果只轉移部分現金出去,手續費是US$55,如果是所有資產都移轉出去,手續費是US$75,移轉持股的話,每一檔是收費US$50。若是將資金匯回台灣(匯出美國),手續費則是US$35。

資產移轉至 Schwab 的手續費,可以將Firstrade的扣款畫面截圖,透過Messages提供給Schwab,詢問是否可以補償手續費,但不保證成功喔。

(網友補充,現在移轉資產或匯款入帳,嘉信已經都不會補償手續費。但也有網友成功申請到$75的手續費補償,條件一樣是移轉的總資產大於USD 50,000(cash+securities),建議要做移轉資產的人先跟嘉信客服人員詢問一下。)