2022/9/1

理財觀念練習題

2022/8/24

拿房子貸款買股票

前幾天有網友分享一篇文章給我看,問我這樣的方式是否可行,想請我給他一點意見,這篇文章的內容大致如下,不知道各位看完有甚麼想法:

------------------------------------

「大意是他的父母親每一位各有每月2萬元的月退休金,也就是兩位加起來每月4萬元,一年就是總共48萬現金流。

他們還有一棟約值700萬的房子,房貸已經完全付清,但為了提升每月現金流,他們打算賣掉那棟700萬的房子,改去租屋,多出來的錢運用到股市上賺錢,他問我這個方法妥不妥當?

於是我跟他說一個更好的方法:

請他的父母親不要賣掉700萬的房子,拿房子去跟銀行質借,假設質借出8成(預估值,每間房子、每個銀行都不同),那這樣就可以有560萬。(然後還可以談寬限期2-5年,只還利息先不還本金)

等待股災來,一堆績優股殖利率都10%以上的時候(那時保證有很多),挑5~10支入場,560萬*10%=56萬(每年可以領56萬股利)

56萬+48萬=104萬,104萬/12(月)=8.66萬

這樣以後每個月都有8.66萬現金流了,應該很夠用!

一定有網友大大問,那要是股災3~5年都不來怎麼辦?難道要一直等下去嗎?

假設我們買進的股票,不管長短期殖利率都在4%~7%以上,(4%+7%)/2=5.5%以平均殖利率5.5%來算好了,接下來再挑自己能力圈的5~10支,可以現在就投入560萬(房子質借的現金)

560萬*5.5%=30.8萬,48萬+30.8萬=78.8萬

每個月的月現金流有6.56萬(78.8/12=6.56)這樣也不錯啊」

------------------------------------

我的第一個念頭是,夫妻兩個人月退收入4萬塊,有一間沒有貸款的房子,基本退休生活已經很好過啦,還需要拿房子去產生更多現金流?

原文一開始的打算是賣掉房子,拿700萬現金去投資股市,改去租房子。不知道他懂不懂得股市的風險,以為每年領4%~5%現金股利是非常穩定的嗎?

假設700萬可以年領5%的現金股利,也就是35萬元,平均每個月將近3萬塊,再扣掉房租假設是1萬5千元(700萬房價的地區,猜測同房型的租金也不高),那每個月還可以多將近1萬5千元的現金流。

不過請記得,這是浮動的,股市好時領得多,股市不好時領得少,但房租只會越來越高,而且父母年紀大,不一定租地到房子。

後來文章的建議是拿房子去貸款八成拿到560萬,再將560萬拿去買股票領現金股利,如果可以在股災時買進低成本的定存股,有機會可以領到10%殖利率的現金股利,也就是每年56萬以上,平均一個月多4.67萬。

如果等不到崩盤,現在買進可能也有平均5.5%的殖利率,一年也可以領到30.8萬現金股利,等於平均一個月多2.56萬,加上原本的退休金4萬塊,每個月可以有6.56萬元可以用。

如果你還沒被這些數字搞迷糊的話,應該會馬上想到,房貸利息還沒算進來呢。

就算前面可以有3年的寬限期可以只還利息,以貸款20年,房貸利率1.5%來計算,每個月的利息是7千元,父母可以在這3年裡,每個月多出1.86萬元的現金流,可是3年過後的本利還款金額是3.1萬元,也就是父母要倒貼大概5千多塊的現金流去還房貸。

假設不用寬限期,同樣以貸款20年,房貸利率1.5%來計算,每個月的本利還款金額是2.7萬,比領到的股利還要高,這樣做不但不會增加現金流,反而還會減少。

就算房貸還款金額跟現金股利打平好了,而且未來20年也都很順利的領到同樣多的股利,這樣做也只會對小孩有利,因為父母完全不會多增加任何現金流,20年後房貸繳完了,父母也老了20歲了(如果都還健在的話),這時候會有一間繳完房貸的房子,跟每年還可以領現金股利的股票。

這些資產,不知道年邁的父母還可以享用多久,但可以知道的是,享用不到的都會變成遺產留給小孩,最後小孩才是最大受益者。

還有,已經退休的父母有沒有辦法用房子貸款,最高能帶到幾成,貸款利率也肯定不會是現在最低的1.5%,要貸到20年都相當有難度(貸款有年齡限制)。

表面上的計算看似美好,但這個方式包含了許多不確定因素,而且實際計算下來,就算用最優渥的條件,房貸的還款金額還是會比領到的現金股利高,幾乎不太有機會在扣除房貸後還能剩下多餘的錢,除非真的是剛好買在大崩盤後的低點。

最後,我的結論是,文章裡前後提到的兩個方式都不是好方法,已經退休的人了,月退休金4萬塊也算不錯了,實在不需要再拿自己住的房子去賭博。

有網友開玩笑說,小孩每個月提供給父母養老金,就可以增加父母的現金流了~哈哈

2022/8/17

股市跌到我想放棄了怎麼辦

有網友向我反映,他實行了幾年的指數化投資,但今年的股市跌幅讓他快要忍不住了,是不是如果這一關他撐不過,他就不適合採用指數化投資呢?又或是他根本就不適合投資股市?

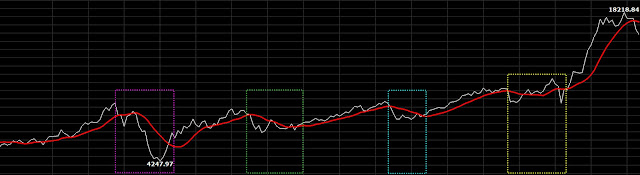

我用一張圖來表示一下主人與狗的故事,其實這張圖是月線與20月線的均線走勢圖,雖然無法完美的詮釋主人與狗的股市,但拿來簡單解說一下應該還可以。

主人與狗的故事說著,主人就如同股市實際價值的方向,而狗的路線如同每天的股價變化,不管狗往前往後跑,他始終會跟隨著主人的方向前進,只是偶而在前面偶爾在後面。

主人也不是說永遠都會往前走,有時也會往後走,但只要目標方向不變(長期經濟成長),主人最終還是會走向同一個方向,但對狗而言是沒有目標方向的,他只是跟著主人前後跑來跑去。

之前在方格子分享的文章,指數化投資人不預期未來嗎?我認為大部分的指數化投資人應該是預期/期待/認為股市長期的未來是會上漲的,人類的經濟是會持續成長的,否則我們根本就不應該投資股市。

現在回到文章這張圖,現在的下跌,到底會像紫色框接著出現大幅度下跌,還是像綠色與藍色框再下跌與盤整一段時間,又或是像黃色框那段,很快就又反彈開始上漲呢。

2022/8/10

高股息ETF哪一檔比較好

台灣人很喜歡高配息的股票/ETF,我們來比較一下幾檔熱門的高股息ETF(0056、00878、00713),哪一檔的表現比較好,投資人應該要選擇哪一檔。

今天我們不看個別的成分股選股邏輯,我們直接看他們的股價表現,第一張比較圖列的是六個月的績效比較,我們可看到0056的半年績效是漲1.52%,00878是漲2.62%,00713的績效是下跌0.63%。

從上面的數據顯示,00878是表現比較好的高股息ETF,投資人是不是應該要投資00878比較好呢?

我們接著看第二張圖的股價表現,這張圖列的是過去一年的績效比較,我們可看到0056的一年績效是跌10.86%,00878是跌1.05%,00713的績效是上漲1.59%。

從第二張一年期的股價表現績效來看,00713是表現最好的一檔高股息ETF,00878次之,而0056是表現最差的一檔ETF,下跌了快11%。

投資人應該會想問,這樣我到底應該投資00878還是00713呢?那規模最大的0056是不是都不適合投資呢?

請各位看一下第二張一年期的圖,這三檔ETF的股價走勢都不一樣。

2021年5月3日開始,0056從高點快速下跌,之後又快速上漲,但2個月後又持續下跌了4個月,然後緩慢上漲,直到今年4月又開始下跌。

00878一樣在去年5月初快速下跌,但隨後並未像0056一樣快速上漲,只有緩和的漲一點,從去年8月底又開始緩步上漲到今年3月,然後又開始下跌。

00713同樣在去年5月初快速下跌,但也很快的就漲回原本價位,並維持還稍微緩漲到去年11月中,突然又大幅度下跌,12月份又繼續緩漲到今年4月。

我比較這三檔ETF的走勢有甚麼意義呢?

文章後段請至方格子的「雨果生活理財經」閱讀

2022/8/3

資產配置與再平衡是結果論

大多數的投資人都習慣去觀察大環境,然後預測哪檔股票未來會上漲,甚麼時候是高點該要賣出持股了,預測來到股市空頭時想持有現金保本,評估股市開始轉多時就想持股滿檔,在股市開始變化前就提前布局,趨吉避凶,很正常,這是人性。

而資產配置與再平衡是結果論,不選股也不預估股市高低點,買下整體市場,就讓市場自由經濟去決定股市漲跌,調整持股比例的方式是看結果,結果絕對不會錯,股市漲多了就部分獲利了結,股市跌多了就從現金或債券買進股市逢低加碼,只依據實際結果來調整資產比例。

預測未來是充滿不確定性的,而且每分每秒都可能出現大幅改變現狀的新事件,譬如疫情、戰爭、政府政策、天災等等,要想透過預測未來來取得更好的獲利,避開可能面臨的虧損,難度非常高。

通常都是信心滿滿,持股滿檔的時候,來一個突發事件,造成股市崩盤。又或是看衰未來景氣,大量減少持股的時候,政府卻連續實行QE,為股市灌入源源不絕的資金,導致股市持續大漲。

只有已經擺在眼前的結果是不會變的,用指數化投資加資產配置的人,不管是甚麼原因造成目前的股市上漲或下跌的結果,只要漲多就賣,跌多就買,不問原因,不預設立場,不自以為是的預測未來,就不會有犯錯的時候。

除非,打從一開始的投資策略與資產配置方式就錯了。

2022/7/27

為何要記帳

我知道很多人超討厭記帳的,要特別記得每天每一筆花費是一件很煩人的事情,尤其是要坦然面對自己實際花了多少錢,多數人選擇逃避,不知道就沒壓力。

有的人認為他只要可以控制花費,大概知道每個月的支出就可以了,不需要詳細的記下每一筆消費紀錄。

而我認為,記帳是理財的第一步,而且是最簡單的一步。

如果你連"把你的消費數字記下來"這麼簡單的事情都覺得麻煩、困難,你怎麼又會有心搞清楚其他更複雜的數字呢?(家庭資產負債表、研究企業財報、執行資產再平衡、貸款試算、退休金需求試算)

記帳有不少好處,我隨便列舉幾個:

要知道自己甚麼時候可以財務自由(被動收入大於支出),你就先需要知道你的實際支出是多少,才知道需要累積多少資產,準備多少被動收入,如果你的支出數字一開始就抓錯,那後面的計算也全部都會是錯的。

(訂閱閱讀內容)

你能想像一家公司完全沒有人記帳,大家隨心情愛怎麼花就怎麼花,心情好的時候突然來一筆大筆開銷,這公司能撐多久呢?

記帳要怎麼記呢?分享幾個重點:

千萬不要記很鉅細靡遺的流水帳,譬如青菜200元、豬肉260元、牛肉200元、原子筆30元、立可帶50元、多多綠45元這麼仔細,我們不是公司要報帳給國稅局,也不需要將生活消費分析道這麼細。

(訂閱閱讀內容)

認真的記錄下每一筆消費,實際了解這些花費的必要性與實用性,調整自己的消費方式或是生活所需預算,誠實的面對自己的消費需求,然後擬定一個你覺得值得的生活消費模式與預算,用這個目標去準備你的退休金。

任何刻意拮据省吃儉用的存錢與預算規劃都是不切實際的,絕大多數人很快就會放棄,甚至還會報復性消費,就跟減肥的道理一模一樣。

(訂閱閱讀內容)可至方格子的「雨果生活理財經」閱讀

2022/7/22

活化個人資產

資產活化通常是指企業將持有多年未使用的土地、建物廠房等,透過其他方式來增加其收益,最常見的就是出租、標售地上權、或是自行規劃開發,使資產可以更有效的為企業帶來收入。

其實個人也是可以做資產的活化,而且個人的閒置資產可能還更多。

想一下你家裡有哪些東西,可能對別人還有一些價值,但是你卻已經很久沒有使用了呢? 這些極少使用或不再使用的閒置資產,除了佔空間以外,還持續在貶值中。若可以將這些占空間的有價值資產變賣換成現金,你就多了一筆可投資的資金,又或是多了一筆現金可以買目前真正需要的東西。如果賣不掉也可以免費送給朋友,至少也少了一樣占空間的物品。

最常見的個人閒置資產有哪些? 想想看以下這些東西你有沒有:

3C商品:筆電、相機、手機、遊戲機(可以網路便宜變賣換現金)

配件服飾:衣服、外套、裝飾配件(可以免費捐出做愛心)

書籍玩具:舊書、兒童玩具(可以免費捐出做愛心)

有些人很懶得賣二手商品,但比較大型的物件要丟棄也滿麻煩,其實把一些還有價值又用不到的商品放在蝦皮上販賣,很快就可以換成現金,把東西換給有需要的人繼續使用,也是一種環保。

個人經驗,3C商品、嬰幼兒用品、小型家具會比較好賣,其他單價低、或有個人衛生考量的東西就比較沒辦法做二手物銷售。

想一下你有那些很久不用的閒置資產可以活化再利用呢?

2022/7/20

台股ETF規模6-10名

接續前一篇文章《十檔台股百億ETF分析》,這篇文章要來分析規模後五大的ETF。

富邦台50(006208)

這檔ETF成立於2012年,基金規模200多億,從上市以來至3月份的年化報酬率為15%(含息),近一年的現金股息殖利率約為2.4%,除息月份為每年7、11月。

006208的指數選股邏輯與0050一模一樣,都是挑選台股上市市值前50大的公司,由於0050的股價已超過130元,也就是購買一張要準備13萬以上的現金,所以有人將006208當作0050的替代方案,但如果投資人是從銀行定期定額扣款的,就沒有股價高低的問題。

由於這是一檔完全複製0050的ETF,所以成份股與產業占比也幾乎都一樣,不過投資人要注意,前面提到年化報酬率15%是因為這檔ETF是在2012年才上市的,不像0050從2003年上市,有經歷過2008年的金融風暴,006208幸運經歷了股市多頭的10年,所以年化報酬率才顯得比0050好。

006208的特性與缺點也都與0050一樣,藉由市值大小選股,就會有單一企業占比很高與沒有其他過濾機制的問題。

富邦公司治理(00692)

這檔ETF成立於2017年,基金規模100多億,從上市以來至3月份的年化報酬率高達18%(含息),近一年的現金股息殖利率約為5.3%,除息月份為每年7、11月,由於績效時間只有近期大多頭的5年,所以年化報酬率顯得特別高。

00692是追蹤臺灣公司治理100指數,指數選股邏輯是以公司治理評鑑的前20%公司選出100檔成分股。這檔的選股邏輯與ESG相當類似,個股占比也依據市值大小為準,而台灣的大型企業數量不多,符合標準的名單有限,所以成份股會跟0050很類似。

00692的前三大持股為台積電 (41%)、聯發科 (5%)、鴻海 (4%),產業占比為電子類股 (71%)、金融保險 (15%)、塑膠工業 (5%),相較於0050,成份股裡的金融保險業比較多。

由於00692的選股邏輯加入了公司治理的評分規範,會跟下面要分析的00850比較接近,但00850有單一個股權重的限制條件,所以讓持股與產業比例又有些不同,影響到兩檔ETF的表現差異。

元大台灣ESG永續(00850)

這檔ETF成立於2019年,基金規模100多億,近一年的現金股息殖利率約為2.89%,除息月份為每年11月。

00850是追蹤富時臺灣永續指數,它的選股邏輯是在符合基本ESG評鑑分數後,再依近1年ROE由高至低排序,同時並對標的市值進行比重加權,單一個股權重上限最高不超過30%,也沒有持股數量限制。

00850的前三大持股分別是台積電 (29%)、聯發科 (6%)、鴻海 (5%),產業占比為資訊技術 (60%)、金融股 (19%)、原材料 (6%)。

由於選股條件的限制,台積電被限制在30%以下,資訊技術類股也只有到60%,比0050低12%,而其金融股就占了19%,比0050高6%,可預期00850的價格波動會比0050低一點,而配息也會比0050多一點。

由於00850有單一個股權重限制,這檔ETF的表現就會與大盤脫鉤了,在台積電占大盤權重高達一半的時候,當台積電大漲的時候,0050會漲得比00850多,相反的0050也會跌得比較多。未來若台積電市值下跌,權重占比低於30%時,00850的績效表現很可能就會與0050很接近。

投資人可以針對0050(市值)、00692(市值+ESG)、00850(ESG+權重限制)做差別比較。

中信關鍵半導體(00891)

這是一檔產業型的ETF,成立於2021年5月,基金規模100多億,近三季的現金股息殖利率約為5.1%,還有一次配息才能計算年化殖利率,除息月份為每年2、5、8、11月。

00891的指數選股邏輯是從台灣半導體產業的上市櫃公司中挑選符合基礎ESG評分,且股息與獲利都是成長的前30大個股,並有個股權重小於20%與前五大成份股權重小於65%的限制。

00891的前三大持股分別是聯發科 (21%)、台積電 (19%)、聯電 (10%),產業占比為IC設計 (45%)、積體電路 (34%)、封裝測試 (8%),很少可以看到ETF裡的成份股,聯發科持股占比會比台積電高的。

00891是屬於半導體的產業型ETF,基金發展好壞都取決於未來的半導體需求,基於未來的電動車與高科技產業發展,半導體需求成長可期。

令人訝異的是,這樣的成長型ETF,除了可以期待股價表現外,股息的殖利率也相當高,完全不遜色於高股息ETF。

00891與00881(國泰台灣 5G+)、00892(富邦台灣核心半導體 ETF)的成份股相當類似,但選股邏輯與持股比例不太一樣,投資人可以進一步做比較。

元大台灣高息低波(00713)

最後一檔要介紹的是00713,這檔ETF成立於2017年,基金規模近100億,從上市以來至3月份的年化報酬率將近15%(含息),近一年的現金股息殖利率約為6.8%,除息月份為每年11月。

00713的選股邏輯是從台股上市市值前250大的個股中,依據現金股利殖利率、ROE、與股價波動率為標準,挑選出50檔成分股,並將持股產業分散,在每年的6、12月調整成份股。

00713的前三大持股分別是兆豐金 (10%)、統一超 (9%)、第一金 (8%),產業占比為資訊技術 (34%)、金融股 (30%)、日常消費品 (18%),前三大成份股都是大家知道的高股息定存股,資訊技術產業也只占34%,金融股占比達到30%,還有比較少見的日常消費品產業。

觀察00713的持股內容,可預期其股價波動會比大盤低,配息率也算高,但其管理成本每年都超過1%,成份股變動也比較大,算是小小的缺點。

2022/7/13

台股ETF規模前5名

台灣這幾年有越來越多投資人選擇ETF做為主要投資標的,也因為ETF的關係,讓不少原本不敢投入股票市場的人也開始進行投資了,ETF解決了一個投資非常困難的問題,那就是選股。

想投資半導體的人,與半導體相關的公司這麼多家,不知道該選哪幾檔,那就乾脆直接買半導體ETF吧。想領高股息的人,不知道該買金融股、傳產股、還是電子股,那就乾脆買高股息ETF吧。

這次我就要來分析台灣前十檔規模逾百億的ETF,這篇文章先分析規模前五大的ETF。

元大台灣50(0050)

首先規模最大的就是元大台灣50(0050),ETF成立於2003年,基金規模1800多億,從上市以來至3月份的年化報酬率將近10%(含息),近一年的現金股息殖利率約為2.4%,除息月份為每年1、7月。

0050的指數選股邏輯是挑選台股上市市值前50大的公司,市值的算法是將公司的流通股數乘以當前股價,譬如一家公司的流通股數是2000萬股,當前股價是100元,這家公司的市值就是20億。大盤指數也是由市值大小占比組成,所以0050的績效表現會貼近大盤指數。

0050的前三大持股分別是台積電 (47%)、聯發科 (5%)、鴻海 (4%),產業占比為資訊技術 (72%)、金融股 (13%)、原材料 (6%)。

我們可以看到0050的前兩大持股就已經超過比重的一半,集中在半導體產業(晶圓與IC設計),資訊技術的占比也高達72%,這就是台灣上市櫃的主要產業偏重,如果資訊技術產業不好,台股與0050也不會好。

依據市值選股的特色是績效貼近大盤,但缺點是沒有其他過濾機制。今天只要某家公司的股價有話題性被刻意炒作上去,市值達到前50名,0050就會買進持有這家公司的股票,一但炒作完畢股價開始回跌,市值跌破前50名,0050就會將它賣出,因此很有可能會有買高賣低的情形發生。

目前台積電的占比將近一半,表示台股與0050的漲跌績效相當大程度取決於台積電的表現,若干年後若台積電失去原本的競爭力,股價大幅下滑跌掉50%,0050也會因為台積電而跌掉25%。

元大高股息(0056)

第二檔也是元大發行的高股息ETF,成立於2007年,基金規模1100多億,從上市以來至3月份的年化報酬率約為7.3%(含息),近一年的現金股息殖利率約為5.5%,除息月份為每年10月。

0056的指數選股邏輯是挑選台股上市市值前150檔,未來一年預期殖利率最高的30檔個股,指數會依據該公司今年的營收、EPS與股息配發率來預測公司會配發的股息,並預測可能的股價,計算其殖利率高低,這是一檔用現有的資訊來推算預測隔年配息高殖利率的ETF。

0056目前的前三大持股是長榮 (8%)、亞泥 (5%)、聯強 (5%),產業占比為資訊技術 (66%)、原材料 (16%)、工業 (8%)。不過這個持股內容與比例在隔一年可能就會差很多了,0056每次兩次調整成份股,每次替換上限為5檔。

我們可以看到0056的持股產業超過一半是資訊技術產業類股,與上一檔0050很接近,其次是原材料類股,反而很常被當作定存股的金融類股只占不到3%,這表示依據0056的選股邏輯,台灣的銀行股大多不太能算是高股息企業。

由於0056是依據預測隔年可能會是高殖利率的選股標準,所以若有公司是一次性的配發高股息而進入排名,譬如變賣/清算資產獲得很高的EPS並決定將所得發還回股東,這種公司也會被納入成份股,然後次年就又會被踢出成份股,可能會有股價價差的虧損。

由於0056屬於高配息的ETF,投資人會期待比較高的股息,而非期待高成長的股價,所以第一段提到年化報酬率7.3%是已經包含股息再投入的績效,如果投資人是把每年的配息拿來作為他用,譬如花掉或是改投資其他個股/ETF,則年化報酬率就不會到7.3%這麼高。

國泰永續高股息(00878)

第三檔是國泰新發行不久的高股息ETF,成立於2020年,基金規模已達500多億,上市後至3月份的年化報酬率約為23%(含息),但因為上市時間過短,這年化報酬率沒有長期參考價值,近一年的現金股息殖利率約為5.7%,除息月份為每年2、5、8、11月。

00878的指數選股邏輯是從MSCI臺灣指數成份股裡挑選符合設定條件的高股息ETF,這些成份股需要先符合基本的ESG分數條件,並且獲利穩健(近四季EPS大於0),且殖利率前30大。

00878目前的前三大持股分別是聯強 (5%)、光寶科 (4%)、華碩 (4%),產業占比為電腦及週邊(31%)、金融保險 (25%)、通信網路 (9%),我們可以看到每一檔成分股的占比很平均,第一大產業是電腦及週邊,第二大產業就是金融類股占25%,中華電、台灣大、遠傳這三大電信類股也有入選,這比較接近一般人對於高殖利率定存股標的的認知。

00878的殖利率是計算過去3年的平均年化殖利率,不同於0056的預估未來一年的殖利率,所以理論上,成份股必須要至少3年以上的高殖利率表現才有機會被挑選進來,也可預期成份股的變動率會比0056要來的低。

國泰台灣5G+(00881)

第四檔是近期很熱門的5G概念ETF,成立於2020年底,基金規模近400億,上市後也有不錯的報酬率,近一年的現金股息殖利率約為5.9%,除息月份為每年2、8月。

00881的指數選股邏輯是由台股上市櫃中挑選出5G相關個股,其5G營收占比需要超過一半,近四季的EPS必須大於0,單一個股權重不能超過30%,前五大個股不能超過65%。

00881目前的前三大持股是台積電 (30%)、聯發科 (14%)、鴻海 (11%),產業占比為半導體 (62%)、其他電子 (11%)、電子零組件 (11%),由於是5G概念股,不難理解電子產業占了絕大部分的持股,而台積電也被限制在30%的比例以內,讓聯發科與鴻海的占比有機會來到14%與11%,前三大持股與0050一樣,只是持股比例不同。

由於2021年是科技類股股價比較持平的一年,特別是半導體類股,所以00881在2020年底上市後,股價表現就也不是那麼出色,00881屬於5G產業型ETF,投資人省去了選股困擾,還是要注意產業動態與發展。

富邦特選高股息30(00900)

第五檔是近其很熱門的高股息ETF,在2021年12月才成立,基金規模已快達300億,上市後尚處於虧損狀態,由於尚未配發股息,所以沒有現金股息殖利率的資料,預計每年的除息月份為2、5、8、11月。

00900號稱10%的配息率,造成投資人瘋狂的買進,它的基本選股邏輯是在下一次調整成份股前,由台股上市櫃中已宣告股利,或是參考最近年報盈餘,預期可能為高股息個股,依據股利率挑選前30名,更詳細的選股邏輯請參考其公開說明書。

00900目前的前三大成份股為慧洋-KY (6%)、萬海 (5%)、開發金 (5%),產業占比為電子類股 (57%)、航運業 (9%)、鋼鐵工業 (8%),由於00900的選股邏輯是會一直替換最近一期即將要配息的個股,所以目前的成份股與產業占比不具參考性,因為下一次更換成份股時就會有巨大的變動,譬如前一次更換成份股就換掉了70%的持股。

00900會將成份股換成最近3~6個月要配息的個股,而且已經很確定這些個股要配發的股息是多少,盡量在領完A股股息之後就賣掉改買比較晚配息的B股,造成一年可以領很多次股息,讓回測的配息率高達10%。

可是其中的風險就是,個股配息後還沒填息就可能要被賣掉更換持股,在多頭時期填息速度快的時候,這樣的操作方式有可能可以賺到股息又賺到價差,獲得滿好的報酬率,但盤整或空頭時期,也很可能拿到配息卻賠了價差,導致ETF的價格/淨值下跌的更快。

這檔ETF的特性會產生高額的交易手續費與管理費,總內扣成本可能會超過1%。

2022/7/6

升息導致科技股下跌 (inflation and tech stocks)

今年不斷出現的話題就是美國FED要升息了,而且也已經升息了一碼(0.25%),從開始放話要升息時,美國科技股就已經開始下跌,為什麼升息會導致科技股下跌呢?

直接告訴你原因,很簡單,就只是因為消費力道會減弱,消費者會先省下來的就是非必要性的消費電子產品。而民生必需品受到的影響較小,相關類股的股價相對抗跌。

政府升息與通貨膨脹很有關係

每個國家的經濟發展階段都不盡相同,已開發國家的理想通貨膨脹率一般都會盡力控制在2%左右,快速成長的開發中國家可能會在7%~10%,除了經濟發展因素,有時基礎原物料短缺也會造成短時間的高通貨膨脹,譬如過去好幾次的石油危機。

當通貨膨脹率上升,可能是原物料大幅上漲,或是經濟發展快速增溫,導致商品價格上漲,而一般大眾薪資收入增幅短時間內無法跟上通貨膨脹率,消費者的消費力道就會減弱,進而導致價格上漲速度放緩,從而降低通貨膨脹率。

當通貨膨脹率過高時,代表商品正快速的在調漲價格,消費者將難以估計未來的消費資金需求,於是會延後或取消非必要性的消費,並保留較多資金留在民生必需品的花費,更進一步的造成通貨膨脹加速。

政府控制通膨的一大功具就是基礎利率,提高利率代表借錢的成本更高,也代表儲蓄的動力更大,可讓民眾減少花費,進而降低通貨膨脹率,但副作用也是會造成經濟成長減緩甚至衰退。

一旦通膨降低到合理範圍,政府就會停止升息,甚至開始降息,讓借錢成本降低,儲蓄動力減少,鼓勵民眾花費,開始帶動經濟成長。

譬如英國在1970年代中期通脹一度超過20%,保守黨政府上台後大幅度提高基礎利率、削減政府開支,失業率因此增加、經濟衰退,待通貨膨脹減速,政府開始降息,隨後經濟恢復成長,政府重回升息循環。

所以升息對股市的影響,一般來說,會先影響非必要性支出的商品,譬如3C電子商品與較高單價商品,因消費力道降低,接著造成景氣發展趨緩或衰退,導致整體股市下跌。

但這種下跌的時間不會太久,當通貨膨脹受到控制,政府就會停止控制利率,很快景氣就會重回上升趨勢,更健康的景氣發展可能帶來更長時間的股市多頭發展。

利率=花錢的代價

銀行利率相當於消費者花錢的代價,如果這筆錢是跟銀行借來的,那麼代價就是銀行貸款利率,若不是借來的,這筆錢的代價就是銀行定存利率,因為你花掉這筆錢等於放棄了可以賺定存利息的機會,當利率越高,花錢的成本就越高。

所以當利率越高,代表市場景氣越熱,政府要控制消費力道,避免陷入惡性通膨,反之,利率越低就代表政府在鼓勵民眾消費/借貸,鼓勵資金流動,刺激經濟發展,避免陷入惡性通縮。